2019年6月25日

伊勢丹の店舗閉鎖から読み解くシンガポールの小売事情

業績が低迷するシンガポール伊勢丹は、ジュロン・イースト店を年内に閉鎖することを発表した。昨年は11億円の赤字を計上し、来年は旗艦店のスコッツ店をリニューアル開業する予定であるなど事業の再構築を進めているが、V字回復は容易ではない。本稿では、業績低迷の本質的な課題と再生のカギについて、業績が好調なシンガポール髙島屋との比較も交えながら考察していきたい。

目次 [非表示]

2013年開業のジュロン・イースト店を閉鎖

2018年は全体で11億円の赤字

三越伊勢丹ホールディングスの連結子会社イセタン(シンガポール)リミテッド(以下、シンガポール伊勢丹)は5月6日に、シンガポールで運営する6店舗のうち、ジュロン・イースト店を年内に閉鎖することを発表した。ジュロン・イースト店は、スコッツ、オーチャード、カトン、タンピネス、セラングーンの各店舗に次いで2013年に出店した。開店当初は地上1階から地下2階までの約5,500平方メートルの売場に紳士・婦人衣料品・服飾雑貨、ベビー用品、玩具から生活雑貨を取り揃え、またシンガポール伊勢丹の郊外の店舗では初となるスーパーマーケットを開業。日本産食品の品揃えにも力を入れており、商圏に住む日本人からは開店以降オーチャードに行く機会が無くなったとの声もよく聞かれた。しかし店舗の収益は厳しい状況が続いていたとみられ、2017年には地上1階の売場をサブリースで明け渡すなどして経営の効率化に努めていたが、赤字運営からは脱却できず、結果的に今年12月中旬に切れる賃貸契約を更新する合意には至らなかった。

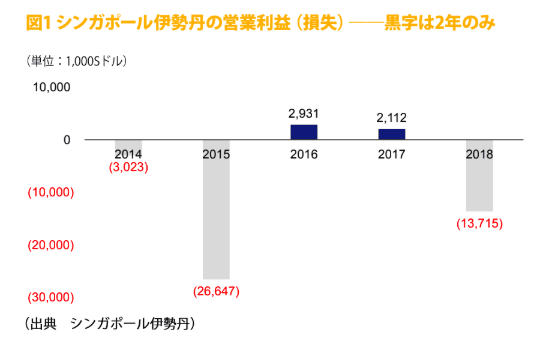

閉鎖を決めたジュロン・イースト店を筆頭に、シンガポール伊勢丹の業績は低迷している。売上高は2014年の3億4,000万Sドル(約272億円、1Sドル=80円で算出、以下同)から2016年の2億9,400万Sドル(約235億円)と2年間で16%減、IFRS(国際財務報告基準)に準じた純額ベースでは2017年の1億2,800万Sドル(約102億円)から2018年の1億2,200万Sドル(約98億円)と直近1年で4%減となっており、2018年の営業損失は1,371万Sドル(約11億円)におよぶ(図1)。業績改善に向けた取り組みの一環として、2017年に地上1階の売場をサブリースしたジュロン・イースト店以外にも、2016年までにはオーチャード店の事業モデルを、伊勢丹自らが品揃えを決定して売場を展開する「マーチャンダイジング(商品政策、以下MD)型」から、テナントへの場所貸しで収入を得る「ショッピングセンター(以下SC)型」に変更している。しかし賃料収入は直近でも売上全体の8.1%を占めるにすぎず、「SC型」への移行によって大きな成果が出ているとは言い難い状況が続いてる。

劣後するマーチャンダイジング

消費者への訴求点は明瞭か?

ジュロン・イースト店の閉鎖や売上低迷の背景として、ネット小売の浸透も含めた競争環境の激化など外部環境を要因に挙げる声が目立つ。ただ、より本質的な課題は、それら外部環境の変化に対して柔軟かつ迅速に適応する力の不足、すなわちシンガポール伊勢丹の社内にあるのではないかとみる。具体的には、ファッションや食品など各カテゴリにおける商品の品揃えや価格の設定といったMDを、目まぐるしく変化する消費者のニーズや嗜好を先取りする形で上手く対策を採ってこれなかった点が大きいと考える。以下に過去の施策を通して垣間見えるMD上の課題を考察していきたい。

2008年11月、シンガポール伊勢丹は旗艦店であるスコッツ店3階のメンズフロアをリニューアルした。フロア全体に及ぶ大規模な改装は、1993年の同店開業以来初めてのこと。「質の高いファッションを発信する百貨店」を目指して、シンガポール初となる複数の海外ブランドを出店させたほか、売場は木の質感を生かした明るく洗練された雰囲気に生まれ変わった。しかし2019年6月時点で展開されている海外ブランドは「アニエスベー」、「フレッドペリー」、「マンゴ・ヒー」、「ザ・ノース・フェイス」、「ティンバーランド」、「カルバン・クライン・ジーンズ」のカジュアルな6つのブランドにとどまり、また紳士服に関しては周辺のSCにも入居する「T・M・Lewin」と地場ブランドの「TheShirt Bar」のみである。明らかに「百貨店ブランド」が不足していると同時に、SCとの間でテナントの同質化が発生しており、シンガポール随一のショッピングエリアに立地する伊勢丹の旗艦店として消費者に対して差別化ができているとは到底言えない。

2016年5月には、同じくスコッツ店地下1階のスーパーマーケットをリニューアルし、販売しているお酒を試飲しながら購入できる「角打ち」コーナーを設けるなど、顧客体験の向上にも努めている。しかしながら、リニューアル当時に掲げていた「ここにしかないもの」を提供するMD戦略とは裏腹に、昨今では周辺店舗と比較した場合、品揃えや価格における訴求力の低下が否めない。例えば日本産ウィスキーなど高価格帯の嗜好品は、本来であれば伊勢丹など百貨店における品揃えが他の小売チェーンの品揃えを凌駕すべきであると考えるが、2017年12月にドンドンドンキの1号店がオーチャードに開業して以降は、よりリーズナブルな価格で「ドンキでも買える」状況に陥っている。

業績が好調なシンガポール髙島屋

収益モデルの巧拙は歴然

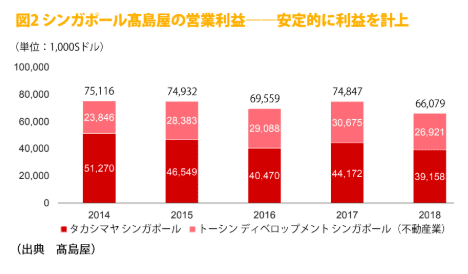

業績不振の伊勢丹とは対照的に、好調な業績を堅持しているのが、シンガポール伊勢丹の登場から21年後の1993年に開業したシンガポール髙島屋である。最初の10年間は赤字続きで撤退論も出たというが、MDの恒常的な修正や現地人材の登用などによって安定的な利益構造を確立している(図2)。シンガポール髙島屋の2018年度の営業利益は連結営業利益の約20%を占めており、髙島屋グループ全体の稼ぎ頭に成長している。日本では百貨店業界の双璧を成すとも言える伊勢丹と髙島屋。同じオーチャード界隈に旗艦店を構える両社のシンガポール事業にここまで大きな差が生まれてしまうのはなぜなのか。一言で理由を言うならば両社間の収益モデルの巧拙に尽きる。

髙島屋は、地上階に入居する高級ブランドや紀伊國屋書店など集客力のある人気テナントへの場所貸しで安定的な収益を確保しているほか、人通りが多い地下の催事エリアでは定期的にイベントを開催して集客を図った上で、自ら仕入れて編集した売場での販売につなげている。前述した「MD型」と「SC型」に加えて、顧客体験を向上させる「催事型」の各要素を高度にかつバランス良く持ち合わせている点がシンガポール髙島屋の競争力を盤石にしているとみる。

一方の伊勢丹は、スコッツ店における自社売場やテナントの選定、すなわち「MD型」と「SC型」の両要素で劣後が否めないほか、催事についても売場面積やレイアウトの制約も影響してか集客に大きく寄与しているとは言い難い。また伊勢丹の看板を付けながらも自社売場を持たずに場所貸しのみで収益確保を狙うウィスマ・アトリアのオーチャード店においては、入居するテナントの選定に一貫したコンセプトがないことや、複数の空き店舗が恒常的に存在していることからも、テナントの誘致に苦慮している様子が伺える。

来年はスコッツ店がリニューアル開業

周辺店舗との差別化の成否が最大のカギ

事業再構築の真っ最中にあるシンガポール伊勢丹。今年の4月には、約1,200万Sドル(約9.6億円)を投じて旗艦店のスコッツ店をリニューアルする計画を発表している。来年中にはテナントへの場所貸しスペースを拡大した上で、「化粧品」と「アスレイジャー(アスレチックとレジャーを組み合わせたモノ)ファッション」のカテゴリを前面に押し出す売り場構成に大きく生まれ変わる予定であり、6月からは地上階での工事が開始されている。

リニューアルに伴って、伊勢丹が日本で展開する化粧品のセレクトショップ「イセタン ミラー」をシンガポールにおいても展開させることになるかなど気になる点もあるが、最大の関心事は伊勢丹が独自のコンセプトを改めて打ち出した上で、品揃えや顧客体験を中心に差別化を図っていけるか否かにある。いずれのカテゴリに重点を置くにしても、競争環境が厳しくなる一方のオーチャードおよびシンガポール全体において、シンガポール伊勢丹が個性を出して事業再生を図っていくことになるのか、期待を込めて今後も注目していきたい。

ピックアップニュース

伊勢丹、ウエストゲート店を年内に閉鎖

(2019年5月7日付)

山﨑 良太(やまざき りょうた)

慶應義塾大学経済学部卒業。外資系コンサルティング会社のシンガポールオフィスに所属。

週の大半はインドネシアやミャンマーなどの域内各国で小売、消費財、運輸分野を中心とする企業の新規市場参入、事業デューデリジェンス、PMI(M&A統合プロセス)、オペレーション改善のプロジェクトに従事。

週末は家族との時間が最優先ながらスポーツで心身を鍛錬。